例として前の資料を使用して、HFT注文のプロパティの1つである高い拒否率を使用して、取引戦略の基礎を形成するときにさまざまなタイプの注文を評価する方法を説明しました。 この投稿では、それらの別の機能とそれに基づく単純な戦略を検討します。 この資料と以前の資料の特徴は、高周波オーダーの明らかな特徴を説明していることです。

HFTトレーディングについてのステレオタイプについて話す場合、最初に頭に浮かぶのは(頻繁に失敗した後に)平均トランザクションサイズが小さいことです[1]。 職場でアルゴリズムを使用するあらゆるタイプのトレーダーは、小さな「保留中」の注文をしていると考えられています。 HFTマーケットメーカーは、価格レベル全体で流動性の損失を回避するために、小規模で攻撃的なプレーヤーと選択的に取引したいため、これを行います。 流動性を高めるアルゴリズムは、注文を大量に取引する意図を隠して、価格を可能な限り望ましいレベルに維持する必要があるため、小さな注文を出します。

当然、積極的な取引では、すべてがわずかに異なる可能性があります。「意図を隠そう」とするアルゴリズムは、他のロボットから危険にさらされます。選択した価格帯に残っている流動性を使用できます。 積極的なHFTアルゴリズムの場合、それ自体を放棄しないという欲求は重要ではないため、利益をもたらす可能性のあるすべての流動性を排除すると考えられます。 ただし、前の記事で、攻撃的なEdgeXトレーダーにとって、この動作は奇妙なことに、特徴的ではないことに注意しました。

前述に基づいて、市場データによると、ロボットが小さな注文を出すこの傾向を特定できるかどうかを調べます。 取引後、異なるサイズの注文の動作を追跡することはできますが、現在の価格レベルですべての注文を考慮する方が良いでしょう。 これは可能であるため、すべての交換でそれらを考慮します。 これを行うために、さまざまな指標を測定できますが、取引時に取引所に注文がない状況を比較します。取引所のサイズは2ロット(200株)よりもはるかに小さいです。

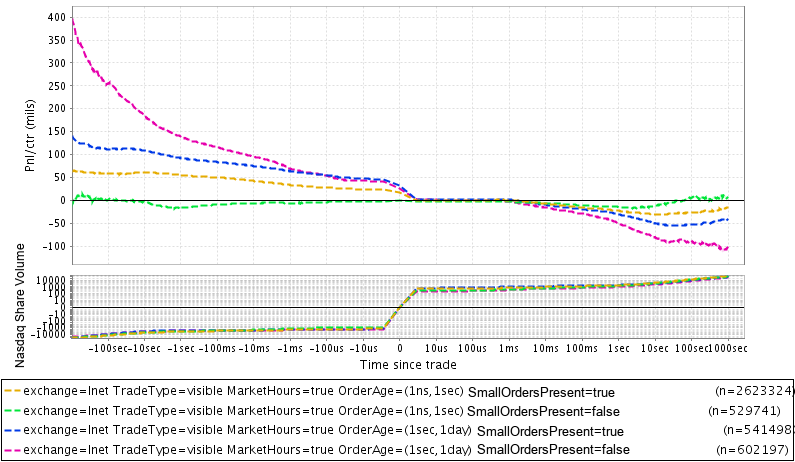

上図:注文の「年齢」と特定の価格での201株以下の注文の存在を考慮した、取引結果のナスダック取引所での市場価値への依存性。 注文のサイズは、注文が市場データの概要に表示されるときの初期サイズであり、システムの実行、処理、または更新によるサイズの変更を除きます。 信託取引を行う目的で行われた注文は、サンプルに含まれています。 手数料および報酬の支払いは考慮されません。 サンプルには、一部の交換に関するデータがありません。 下のグラフ:信託取引を含むナスダックの在庫量。

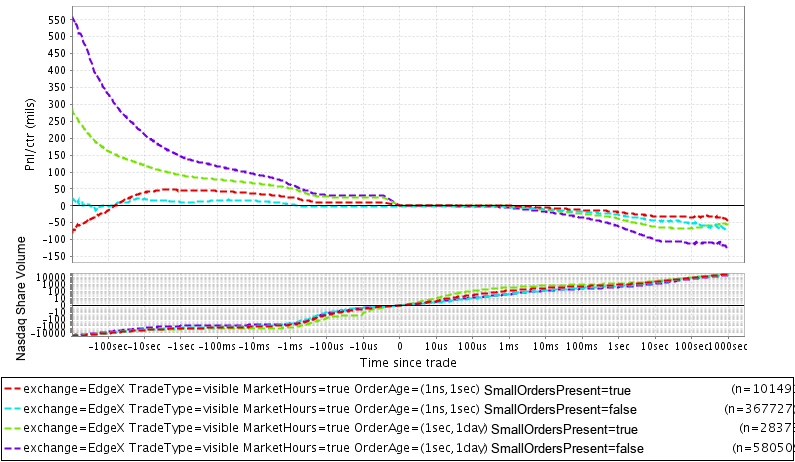

EdgeXの同じグラフィック。 下のチャートは、ナスダックの在庫量も示しています

トランザクションの長期的な結果に対する小規模注文の存在の強い影響は顕著です。 Nasdaq取引所に小規模な注文がなく、処理された注文が最近(1秒以内に)行われた場合、オークションの受動的な側面が結果に悪影響を及ぼします。 受動的取引によるナスダックの自給自足は、原則として、約0.30セントの補償金の支払いによりかなりの収入をもたらす可能性があることは注目に値します。

この事実は、小さな注文がないということは、オークションに参加しているアルゴリズムの数が少なく、リスクが低いことを示す可能性があるという先に提起された仮説と矛盾します。 私はこれが実際に本当かどうかをチェックしませんでしたが、そのような振る舞いは、補償を得るためのガラスの急激な変動を伴うロボットによる大量注文に対応する可能性があります。

価格がおおよそのティック値に近いことを市場全体が知っている場合、他の人よりも早く買い/売り注文を出す人は誰でも補償を受けることができると仮定できます。 このような状況では、大量の注文を出すのが論理的です。 このような行動は一般的な推測ですが、概して、これらの例では、不利な市場状況を示しています。

元の仮説に対応するナスダックの注文を1秒以上前に見ると、状況は完全に変わります。 Nasdaqでの小規模注文の不在は、かなり低い流動性に対応しますが、オークション後、ほぼ1セントを失います。 同じことは、EdgeXでかなり前と最近の両方の注文で発生します。注文の「年齢」とそのサイズは効果を高めるだけです。 状況は、私がレビューしたすべての交換で繰り返されます。 Nasdaqが最近発注された注文の点で際立っている理由を言うことはできませんが、これは集中的なメッセージの流れを伴う最速の投資交換であり、取引所は最高の見積もりシステム(NBBO)にアクセスせずに非常に独特に動作できることに注意してください。

市場が本当に効率的に機能していれば、この種のはるかに強力な効果に遭遇する可能性が高いでしょう。 たとえば、市場で少量の注文があった場合、トレーダーがどれほど攻撃的にならないか想像できます。 これは、マーケットメーカーとパッシブアルゴリズムがこれらのプレーヤーと取引するためにより大きな注文を出すことを奨励します。 最終的に、効果がどのように減少または消失するかがわかります。 このアプローチを実装するためのメカニズムは、長い注文と最近の注文との差の影響を軽減するためのメカニズムとは完全に一致しないことに注意してください。 原則として、アルゴリズムは注文のサイズを簡単に変更できますが、公開期間を変更することは困難です。

この方法を使用して、低レベルのリスクで「待機中」の注文を選択できるようになりました。 前の投稿で行ったのと同じ方法で戦略をモデル化できます。 すなわち:

- 利用可能なすべての取引所でのすべての注文に従います。取引所のサイズは、発行時に201株を超えていません。

- 5秒以上前に出された注文が実行され始め、市場に小さな注文がないか、最近(100ミリ秒未満)注文が出された場合、

- 同じ価格で他の取引所に注文を送信します。 前の例では、1ティックをより積極的に取引しましたが、ここでは同じ状況をシミュレートすることはできません。この戦略は高価な株に限定されないためです。

戦略はテストされていないことに注意してください。 Nasdaqデータを信号データとして使用すると、次の結果が得られます。

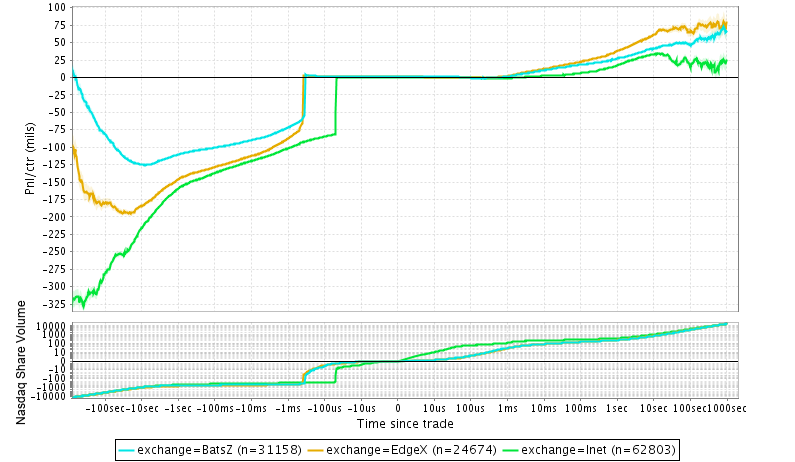

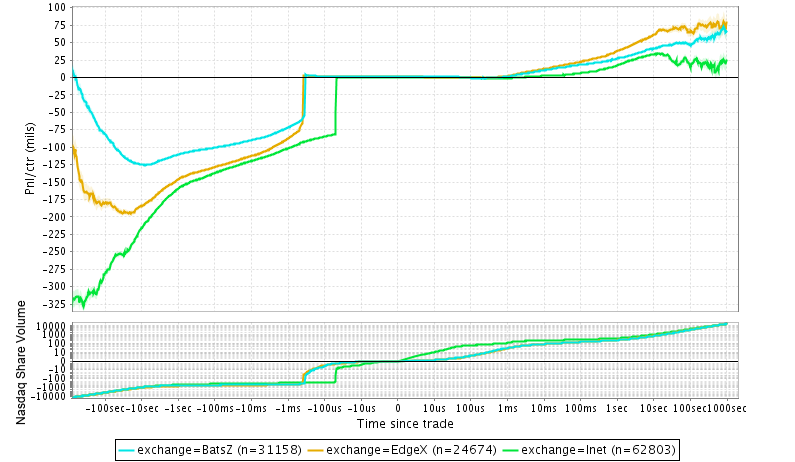

上図:シミュレートされた取引の結果が異なる取引所の市場価格に依存すること。 モデリングは2014年8月の週に実施されました。 シミュレートされた各注文のサイズは100株です。 下のチャート:模擬取引を除くナスダック株。

量は少ないですが、それでも、手数料を差し引いても、特にEdgeXでかなりの純利益が得られます。 すでに見たように、EdgeXはより大きな注文を受け付けることができます。 EdgeXで1000株の注文を送信する場合、この戦略はこの方向でのみ1日に約5,000ドルをもたらします。 これは一例にすぎませんが、特に安価な株式の取引に制限がある場合、Nasdaq-> EdgeX交換ペアだけがこの戦略に適したものではないことに注意してください。 さらに、高価な株式を1セントより積極的に[市場]で取引する場合、その量ははるかに大きくなる可能性があります。

繰り返しになりますが、取引先の注文の特性を追跡することの重要性に留意しました。 このような愚かなHFTステレオタイプを使用して、予測可能な結果を得ることができるのは非常に面白いです。 まるでアルゴリズムトレーダーのコミュニティ全体が市場への影響に気付いていないかのようです。

[1]証券取引委員会がまとめた文献レビューの概要には、次のように記載されています。

高頻度取引の主な特徴は、メッセージ送信の高速化、拒否数と注文の変更の急激な増加、取引量の高い指標、小さな取引サイズ、取引速度の向上です。 これらの特性は通常、何らかの形でのアルゴリズムおよび自動取引のより一般的な現象に関連付けられています。