少し前までに、Habréの興味深い記事「 IT専門家が財政を救う方法 」に掲載されました。特に、それほど興味深いものではない調査が添付されていました。 その結果は示唆的なものです-大部分のhabra-usersは株式市場とFOREX市場を区別していません(実際には違いはありますが)、そしてあなたの貯蓄をスタートアップに投資するという考えでさえ、取引所の投資家になるよりもはるかに人気があります。 そもそも銀行は大きなマージンを持っていますが、これも理解できます-残念ながら、わが国では多くの人が実際に広範な金融知識を持っているわけではありません。この場合、銀行への預金はおそらくあなたが考えることができる最高のものですあなたのお金を節約します。

ただし、これが財務を維持および向上させる唯一の方法ではないと考えているため、株式市場での一連の教育ポストを継続しています。 そして今日は、それなしでは、どのような交換プラットフォーム、つまりデリバティブ商品の機能を想像することが難しいかについてお話します。

一般に、すべての種類のデリバティブ、または「二次証券」と呼ばれることもあるため、条件付きで次のクラスに分類できます。

- 預託証書;

- 証券のワラント;

- 先物契約;

- 先渡し契約;

- オプション契約。

預託証書

それらのコアでは、彼らは普通の株に最も近いです。 外国企業(条件付きRostelecom)がニューヨーク銀行の預託機関に株式を置きたいと望み、適切な契約を締結することがよくあります。 これらの株式のための銀行は、その後自由流通証券証書-米国預託証券(ADR)を発行します。 1つのADRは1つまたは複数の株に対応できます。 ADRは米ドル建てであり、米国の取引所で自由に取引されます。 重要なこと-1株あたりのADRの為替レートと発行会社の国の国内通貨レートは、そのようなADRの基礎となる株式の為替レート(市場)値に対応します。

証券のワラント

「保証」という用語は、英語の保証-保証に由来します。 令状は、かなり遠い将来(1年から5年)に企業の特定の数の株式を償還する権利です。

ワラントの所有者は、将来、特定の価格で特定の数の株式を買い戻す権利を受け取ることが保証されているため、ワラントの所有者は、会社における彼の株式の侵食(および、例えば、経営陣からの撤退)に対して保険がかけられます。 ワラントは証券取引所で取引されませんが、OTC市場で論理的に取引されます。 ほとんどの場合、追加の株式の問題が発生した場合、企業の合併や買収の際に、会社の株式を維持したい株主が使用します。

先物契約

先物(英語の先物から)は、特定の資産(原資産と呼ばれます)を将来の特定の日に特定の価格で売買する義務です。 さらに、各先物契約は、原資産(株など)の量、契約の実行日(満期日)、そして実際には、買い手が原資産の購入に同意し、売り手が所有者に同意する価格(ストライク価格)によって特徴付けられます。

したがって、売り手は将来、一定額の原資産を一定の価格で売却する義務を負い、買い手はこの後、合意された価格でそれを購入します。 取引の保証は取引所であり、取引の両当事者から保険金を受け取ります。

原資産は次のとおりです。

- 特定の数の株式(株式先物);

- 株価指数(インデックス先物);

- 通貨(通貨先物);

- 石油などの取引所で取引される商品(商品先物)。

- 金利(利付先物)。

すべての先物契約は、商品または通貨交換のデリバティブセクションである特別なトレーディングフロアで取引されます。 たとえば、ロシアでは、モスクワ取引所には先物とオプションが取引されるデリバティブ市場があります。

特定の先物契約が流通する前に、取引所はそれとの取引条件を決定します。これは仕様と呼ばれます。

- デリバティブ契約の原資産。

- 1つの契約の原資産のユニット数。

- 有効期限(実行)の日付。

- 最低価格変更ステップ。

- 最低価格ステップのコスト。

- 1つの契約でポジションを開設するために必要な保証金(保証金)。

- 取引の各日の契約の推定価格を決定する方法。

- 先物の実行方法は、配達または決済です。

例 : RTSインデックスの先物契約 。

これは決済であり、RTS- <決済月>。<決済年>、たとえばRTS-3.14として指定されます(将来は3か月間アクティブです。つまり、1年に4つの先物があります)。 契約の基本的な資産は、実際にはモスクワ取引所が計算したRTSインデックスであり、1インデックスポイントのコストは2ドルです。

SmartXターミナルからのRTS-3.14先物チャート

SmartXターミナルからのRTS-3.14先物チャート

先物は、決済と配達の2つのタイプに分けられます。 成果物の場合、原資産から通貨まで、原資産の物理的引渡しが許可されます。 そのような引渡しが許可されない場合、先物は決済され、その有効期限の時点で、取引の当事者は契約価格と有効期限の見積価格の差額に利用可能な契約数を乗じた金額を受け取ります。 もちろん、これらには、インデックスの先物が含まれますが、これはどのような形にも置くことはできません。

先物契約を取引する場合、変動証拠金の概念が生じます。これは、投資家の口座への金銭の引き落とし/入金を伴う前日に関するポジションの価値の再計算を意味します。 先物の購入/販売価格とその有効期限の推定価格との差は、変動証拠金の形で毎日口座から引き落とされます。

先渡し契約

「フォワード」とは、将来の特定の日に特定の製品を所定の価格で売買する義務です。 一見、すべてが先物に非常に似ていますが、大きな違いがあります。

- 先渡し契約は、2つの特定の取引相手の間のOTC市場でのみ締結されます-また、契約が履行されないリスクも伴います(先物の場合、このリスクは取引所にあります)。

- このような契約は、標準的な決済日を持つ先物契約とは異なり、将来の任意の日に締結される場合があります。

- 先渡し契約の基本的な資産として、交換の標準化を可能にする資産だけでなく、あらゆるものがあります。

- そのような契約は、原則として、保証された預金を必要とせず、変動証拠金は発生しません。

オプション

将来、特定の原資産を特定の価格で売買する権利です。 先物の場合のように、合意された日に特定の条件下で取引が必ず行われる場合の義務ではありません。 オプションの場合、その行使は購入者の選択であり、購入者は権利を使用できますが、行使することはできません。

オプションは、先物契約と同じ取引所で同じセクションで取引されます。 また、原資産の概念を含む仕様もあります。 興味深いことに、先物も原資産として使用できます。 オプションには有効期限もあります。 オプションを行使できるタイミングにはバリエーションがあります。 いわゆるアメリカのオプションは、有効期限前であればいつでも行使できます。ヨーロッパでは、この日付のみです。

オプションには、 コールオプションとプットオプションの2種類があります。

- コールオプションの場合、買い手(オプション保有者)は、将来、原資産を特定の価格で購入する権利(ストライク)を取得します。 次に、売り手(オプション加入者)は、プレミアムと呼ばれる価格でこの権利を販売します。 買い手が権利を行使することを決定した場合、売り手は原資産を売り、お金を受け取る義務があります。

- プットオプション保有者は、将来、原資産を行使価格で売却する権利を購入します。 したがって、売り手はこの権利を一定量販売します。

先物の場合のように、取引所は取引の実行の仲介者および保証人として機能し、売り手の口座に保証金をブロックし、ポジションの維持とプレーヤーの義務の履行を保証します(保証保証)。 取引所は買い手からプレミアムを差し引き、売り手に転送します。

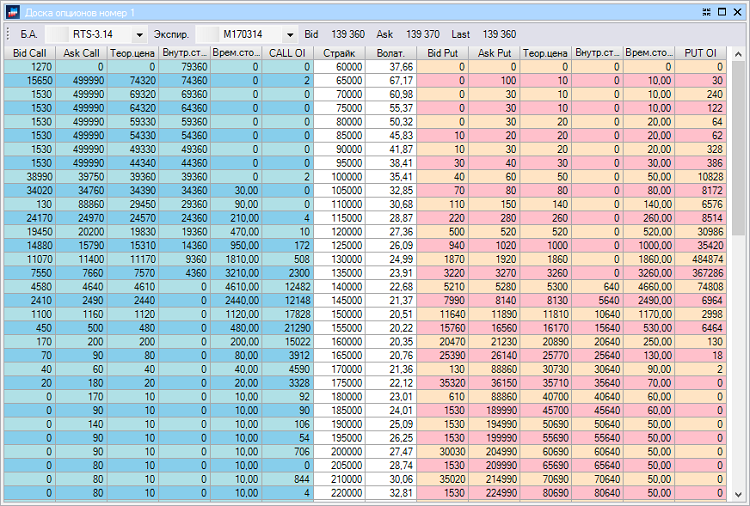

オプション取引は非常に特殊であるため、ほとんどの取引端末には、投資家が関心を持つオプションに関する情報を収集する特別な「オプションボード」があります。 さらに進んで、オプション取引専用に「シャープ化された」特別な端末を作成するものもあります(多くの場合、 直接接続で動作します )。

SmartXターミナルオプションボード

今日は以上です。ご意見をお寄せいただきありがとうございます。コメント欄で質問にお答えします。 次回は、それを代表するさまざまなトレーダーグループの株式市場の重要性について話します。特に、それはアルゴリズムトレーダー、損害、または利益のいずれかです。