「ローンはビジネスの血です」などの言葉を誰もが聞いたことがあるはずです。 一方、民俗の知恵では、「あなたは他の人をしばらくの間連れて行きますが、あなたは自分の人を永遠に与えます。」と言います。

「ローンはビジネスの血です」などの言葉を誰もが聞いたことがあるはずです。 一方、民俗の知恵では、「あなたは他の人をしばらくの間連れて行きますが、あなたは自分の人を永遠に与えます。」と言います。

あなたが住宅ローンやクレジットカーを持っている場合、あなたは自分の肌でそれが重い負荷であることを知っています-そしてあなたはおそらく起業家が彼のお金が十分なときに銀行からローンを取得したい理由を理解していないでしょう。 「スタートアップ」や「ベンチャーキャピタル」という言葉が心配な場合は、他の人のお金が必要な理由も理解する必要があります。

ビジネス向けのクレジットと消費者向けのクレジット-わずかに異なるローン;)

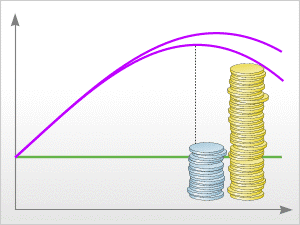

カットの下-財務レバレッジの仕事の簡単な例。 多くの人にとって、それはあまりにも明白に思えますが、うまくいけば、誰かが自分自身のために利益を見つけるでしょう。

どのように機能しますか?

あなたがビジネスに参加することを申し出られたと仮定します(またはあなた自身がそのようなビジネスを作成しました)。 かなり普通のビジネス、良い、しかし非常に有益ではない。

また、近くの通りにある銀行が年間30%のローンを提供していることも知っています。 最後に、国の税法により、所得税を20%支払う必要があります。

たとえば、数値は視覚的に丸みを帯びていますが、実際に近い値です。

初年度

ビジネスに投資したい1000人のフルボディのtugriksがあります。 悪いことを恐れて、あなたはローンを取りません-公平だけです。 今カウントします。

1年間の成功した仕事で、 400人の tugriksを獲得できます。 ローンはありません、あなたは誰にも借りがありませんので、彼らはあなたのものです...状態が足に20%を支払うことを除いて

資本収益率は32%です 。つまり、投資されたtugrikに対して、上から32 tugrocentを受け取りました。 そして、あなたの資本は適所にあり、機能し続けます。そして、望むなら、あなたはそれを撤回することができます(私はあなたに思い出させます、これは真空の球状のビジネスです)。

二年目

この状況に触発されて、来年は1,000を投資することも決定しましたが、今回は700人の tugriksのみです。 行方不明の300を銀行から受け取ります。

投資された1000のお金は再び400人の収入をもたらしますが、今はローンの利子を支払う必要があります。

昨年はさらに多く(320)ありましたが、より多くの投資を行ったため、収益性を計算します:

収益性が高いことが判明しました。 あなたはローンを取り、それに対して支払いを行い、各tugrikは35を超えるtugrocentを受け取りました。 資本はまだ残っています。 または、ローン本体を銀行に返済することで引き出すことができます-300、およびあなた自身の資金-700。

3年目

成功から興奮しすぎたため、参加者を200人のTugriksのみに制限することにし(残りは新しいビジネスで使用されます)、クレジットで800を取得します。 表内の計算:

| 年 | 1日 | 2番目 | 3番目 |

| 純資産 | 1000 | 700 | 200 |

| 借入資本 | 0 | 300 | 800 |

| 総資本 | 1000 | 1000 | 1000 |

| 営業利益 | 400 | 400 | 400 |

| ローン金利 | 0 | 90 | 240 |

| 利息後利益 | 400 | 310 | 160 |

| 税 | 80 | 62 | 32 |

| 純利益 | 320 | 248 | 128 |

| 収益性 | 32.0% | 35.4% | 64.0% |

64個の tugrocentを受け取った投資済みtugrikごとの合計!

最初の年に、1,000に加えて4000のローンをもう1つ取った場合、ローンを返済して純利益を2倍にしたでしょう。

キャッチはどこですか?

だからunningな計画を立てることを妨げるもの:

- お金をまったく投資しないでください

- すぐに銀行から10億を取ります

- ...

- 利益!

その理由は簡単です。レバレッジが増加すると、銀行のリスクが増加します。 ローンの場合、誓約が必要になり、財務諸表が必要になります。 そして、2年目にビジネスが失敗した場合、ローン本体と利息の両方を返済するのに十分な資金があることは明らかであり、3年目には状況は悪化します-倒産した場合、銀行は取ることができません

したがって、ローンの数が増えると、より高くなります。銀行は、信用委員会の代表者が「申し訳ありませんが、この資本構造に依存するものはありません」と言うまで、リスクが高まるにつれて金利を引き上げます。

では、融資のどの部分を停止するのですか?

自己資金と借入資金の適切で好ましい比率を維持することは、企業の金融サービスの仕事であり、その仕事は容易ではありません。 正確な数値は、トピックの冒頭の条件、生産の性質、および他の多くの要因に依存します。 専門家は 、「50/50」程度の財務レバレッジ比率に注目することをお勧めします。 しかし、近年の多くの企業は、手頃な価格のローンをきっかけに、借入資本のシェアを70%以上に引き上げました。 そして、これは現在の危機の主な原因の1つです( すでに Habréで報告されているように)。

ですから、ローンを取ります(もちろん彼らに与えられた場合)が、細心の注意を払ってください。 あなたの成功と繁栄!

PS:あまり正確ではない用語については、投資家に謝罪します。

PPS:本当のtugrocentはmunguと呼ばれます ;)