決済サービスの品質に関する従来の考え方が、トランザクションの速度と支払いの承認という2つの要素で構成されている場合、金融技術の開発レベルに達しました。 そして、何が新しいのですか? それはいつもそうでした。 しかし、これは真実の一部にすぎません。

結果は常に同じです。 しかし、トランザクションチェーンは10年から10年に変更されました。 支払いを開始および承認するプロセスの参加者の数が変更されました。 「処理」という言葉は、データ処理としてだけでなく、トランザクションの開始とその最終(承認/拒否)の間のプロセスとして言及する価値があります。

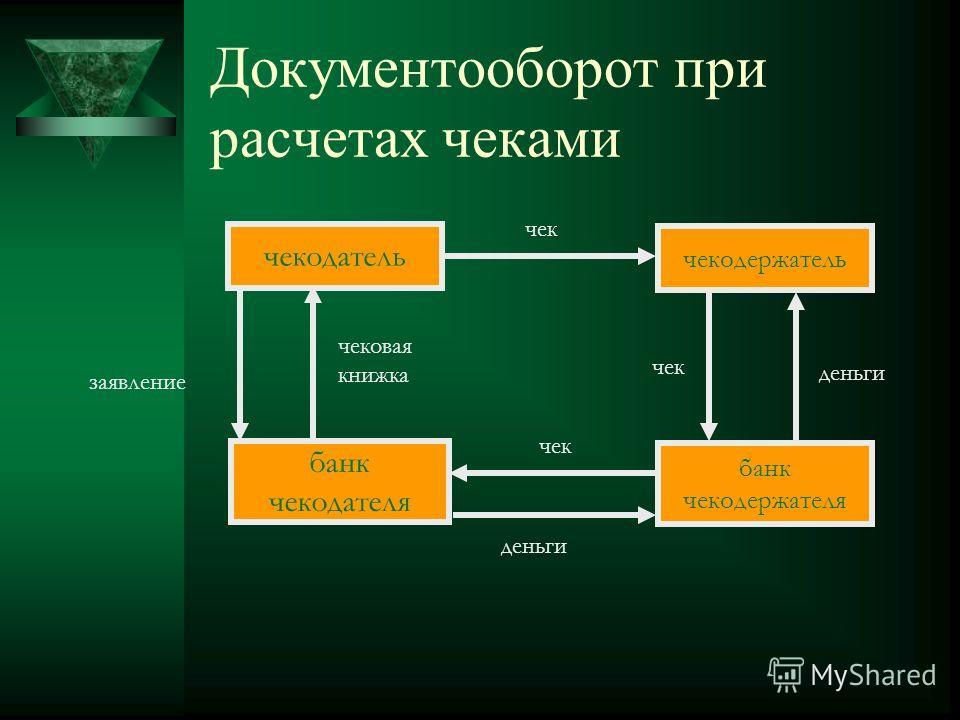

紙のチェックに戻りましょう。 買い手がサービスの小切手を作成し、売り手が銀行に行って署名入りの小切手を提出したとき。

この段階では、すべてが非常に簡単で、4人の参加者がいます。

- カスタマーサービス

- サービス販売者

- バイヤーの財務担当者(銀行1)

- 売り手の財務担当者(銀行2)

チェックの完全なドキュメンタリーサイクルは次のようになりました。

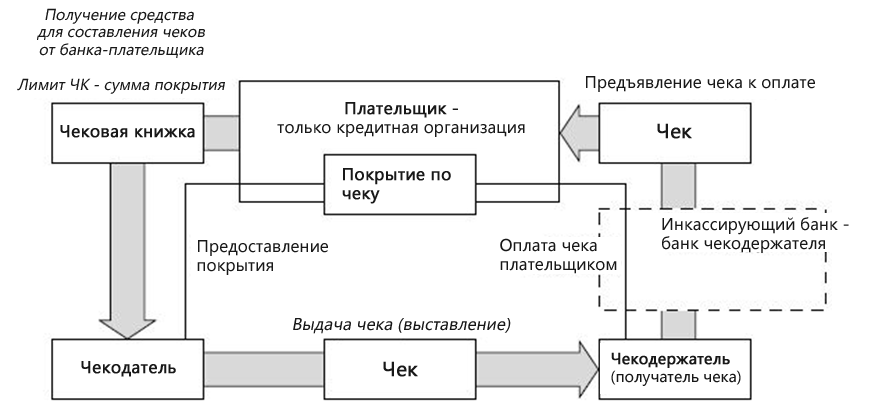

小切手流通の完全な財務サイクルは次のようになりました。

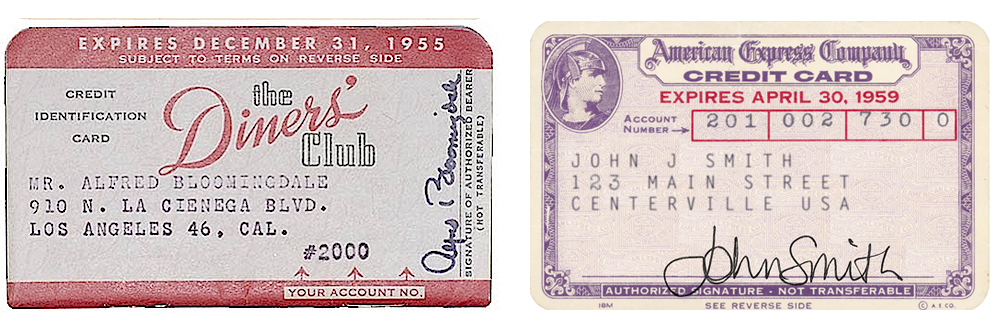

開発の変わり目、および20世紀の40代から50代にかけて、支払いカードは徐々に小切手に取って代わりました(ロシアやその他の国で90年代にまだ出会ったトーマスクックの旅行(旅行)小切手は最も抵抗力がありました)。

イギリスのカードビジネス協会は、カードビジネスの発展の歴史に関する詳細と日付を書いています。

ロシア語で銀行カードの開発の歴史についてはここで読むことができます 。

その過程で何が変わったのですか?

- サービスの購入者(個人)

- サービス販売者(店舗、法人)

- 購入者の財務担当者(銀行1-カード発行会社)

- 販売者の財務担当者(銀行2-支払い取得者)

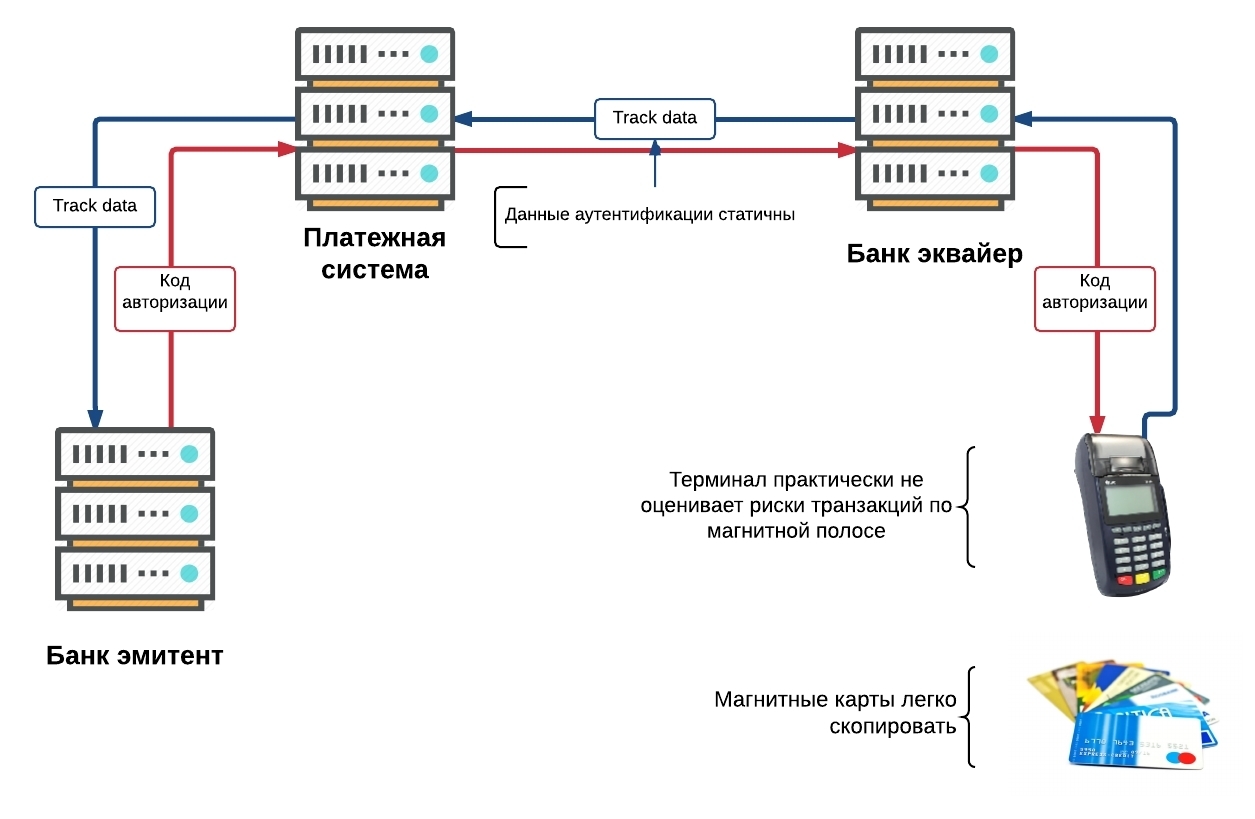

- 新しい参加者は、発行銀行とアクワイアラー間の処理および金融決済の間の仲介者としての支払システム(Visa / Mastercard / Diners / AmericanExpress)です。 計算ツールは、磁気ストリップ付きのプラスチックカードです。

従来のトランザクションスキームは次のようになりました。

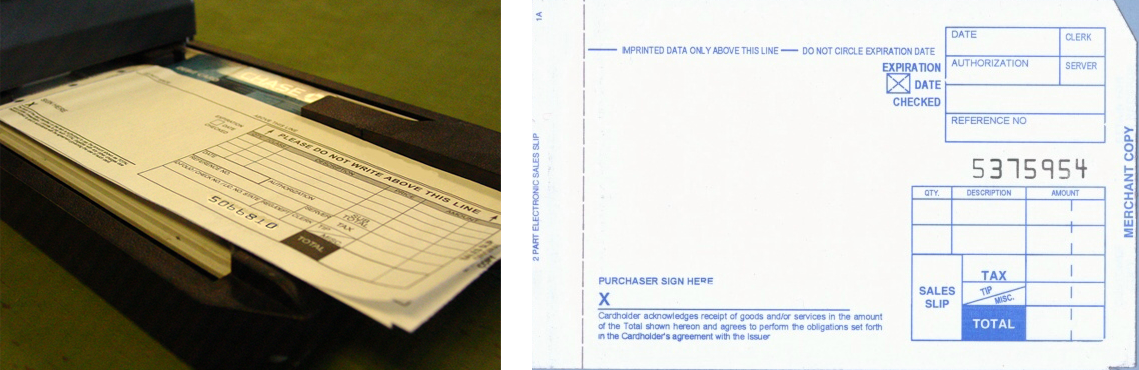

最初に、インプリンターはカードを使用して支払いを行うためのツールでした。カードを転がし、伝票にカードデータの印刷を取得するための機械です。 インプリンターにクリシェが挿入されます。これは、受信ポイントの識別データがエンボス加工された(または絞り出された)長方形のプレートです。 プラスチックカードがインプリンターに挿入され、スリップが挿入されます。 伝票には、受け取りポイントの識別データ(クリシェから転送)とカードの識別データ(カードから転送)が刻印されています。

インプリンター:

スリップ:

インプリンターで計算する際のスリップには、購入者、販売者、銀行の3つのコピーがあります。 スリップの各コピーには、カードの詳細と組織のインプリンターの決まり文句を明確に印刷する必要があります。 伝票には、カード名義人の名前、カード番号、購入日、消費額、支払いシステムのタイプ(Visa、Mastercardなど)、売り手の住所などを記載してください。

それでも、チェックと非常によく似ています。

取引の承認は電話での音声で行われたため、「音声」と呼ばれていました。 POS端末が登場する前は、計算を確認する一般的な方法として機能していました。 鉄道省の指示によると、銀行の認可サービス(通常は銀行の処理中にあります)への電話が伴いました。

カードを認証するために、レジ係は電話で銀行に連絡しました。 買収契約が締結された銀行は、カード発行銀行と連絡を取り、許可を得ました。 現在のように、この通信は、銀行間で情報を継続的に交換する処理センターを通じて行われました。

電子端末の出現により、大規模な運用中の追加検証の方法として音声認証が保持されています。 MCCコードの制限を超える購入を行う場合、銀行は追加の顧客確認手続きを要求して開始し、音声認証を行う権利を有します。 しかし、今ではかなりワイルドに見えます。

このかなり長い段階では、金融システムの急速な成長と停滞がありましたが、これは現在のトピックではありません。 そして今、インプリンターは電子決済端末(POS端末)に置き換えられています。

銀行と銀行員の数は、常にではないにしても、銀行の顧客の数に比例して増加し、処理センターでは、システムと従業員の作業負荷は発行されたカードと処理されたトランザクションの数によって測定されました。 電子機器およびソフトウェアの開発者は、1分あたりの承認数、承認および財務メッセージの照合/調整の可能性、取引の投稿および決済に基づいて製品を宣伝しました。

カード事業は、利害関係者(支払いシステム(Visa、Mastercard))の管理下にありました。 彼らは運用基準と技術基準を策定し、銀行の従業員向けのトレーニングを実施し、報告フォームを作成しました。 銀行は四半期ごとに、発行されたシンプルでより高価なカードの数、処理されたトランザクションの数、およびMCCコード(提供されたサービスの種類)による平均承認額について報告しました。

これは、処理、決済部門、他の多くの部門のすべての従業員に知られている伝統的なトレーニングスキームの1つです。 この写真は、カードリーダーのようなものです。

プラスチックカードがお気に入りになりました。 シンプルで快適です。 最初は磁気ストリップが組み込まれ、音声による認証が行われ、その後、取引制限のための電話費用を節約するために認証はまったく行われませんでした。

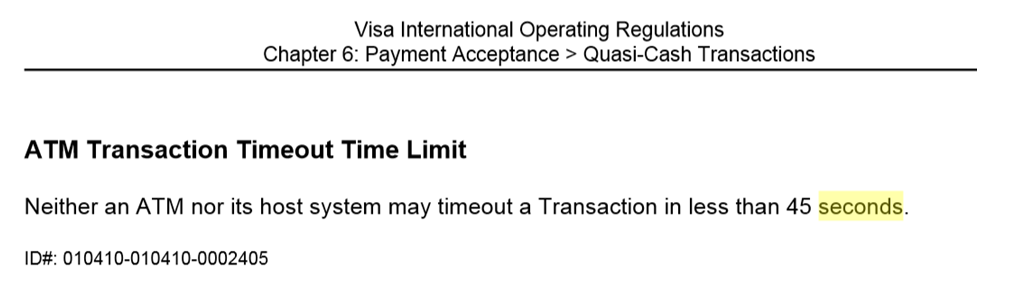

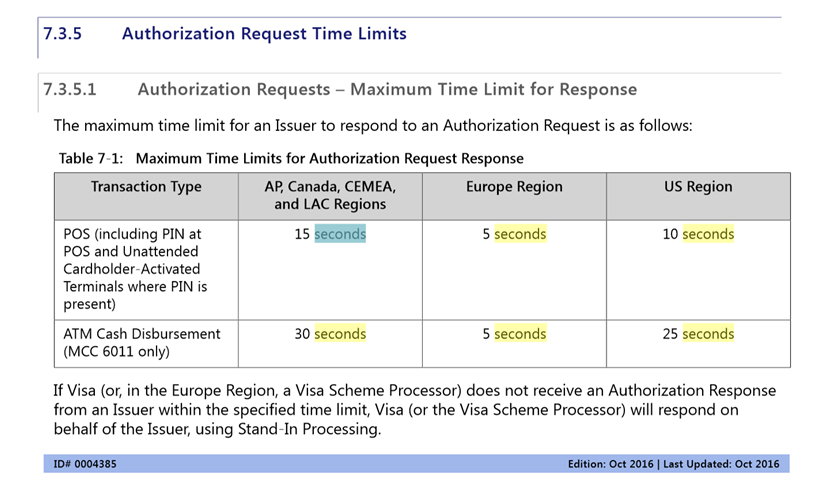

すぐに、電話と通信チャネルの品質の改善により、ほとんどの承認は電子的でした。 そして現在、ポイントAからポイントBへのトランザクションの成功には45秒がすでに現れています。VISAおよびMastercardは定期的に運用要件を更新し、一時的な承認パラメーターを含めてそれらを示しています。 通常は次のようになりました。

または*

*これらは最新の支払いシステム要件です。 現在、小売業の承認に30秒かかっていたのに、現在では5秒かかります。ATMトランザクションの場合、時間も15秒から5秒に短縮されています。

金融ソリューションのプロバイダーは、イデオロギー家としての支払いシステム、処理システムの開発者(ベンダー)、端末とATM、発行銀行、買収銀行などの開発および実装プロセスを担当していました。

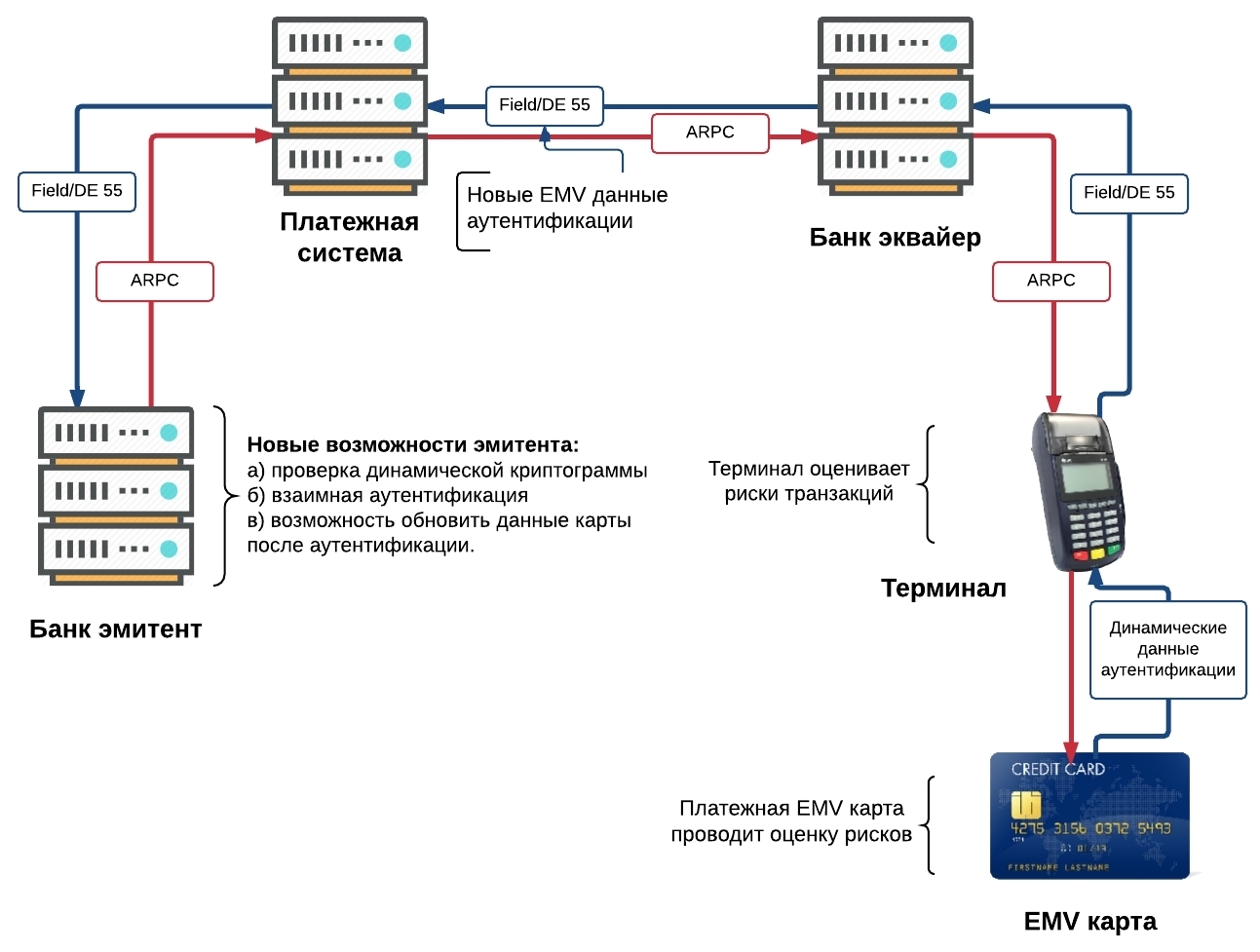

20世紀後半から19世紀初頭の開発の転換は、チップ上の磁気ストリップの変化によって特徴付けられました。 最初は、ストリップとチップがマップ上に共存していました。

1993年、国際決済システムMastercard、Visa、Europayは、クレジットカードおよびデビットカードで請求書を支払う際にスマートカードを使用するための技術的特性を開発するために、コラボレーション契約を締結しました。 EMV標準システムの最初のバージョン(Europay、Mastercard、Visa)は1994年にリリースされました。 1998年に、技術仕様の次のバージョンが利用可能になりました。

Eurocard、Mastercard、Visaによって開発されたチップ形式は、EMVと呼ばれていました。これらの企業の最初の文字です。 チップカード標準の詳細については、 こちらとEMVCoをご覧ください。

すぐにすべての銀行がカードを再発行し、チップカードに切り替えるという単純なタスクに対処すると想定されていました。 そして、予想外のことが起こりました。 IPU(国際決済システム)の代表者は、発行銀行と買収銀行の両方から抵抗を受けることがよくありました。 前者の場合、プラスチックを交換するのは高価な仕事でした(最初のチップは非常に高価でした)。後者の場合、ATMと端末の両方でカードレシーバーを変更する必要がありました。 これはおそらく、チップメーカーのGemalto 、 Oberthur 、およびその他の多くの企業にとっては絶好のスタートでした。 その後の技術的ソリューションの爆発的な成長と、チップから非接触型決済へのさらなる移行の原点に立ったのは彼らでした。 現時点では、 Michael Finneyによると 、VISA決済システムは、3億枚のチップカードが発行され、EMV端末を備えた125万の小売店での支払いのために提出できると発表しました。

すべてのスマートカードは、リーダーとの交換方法によって次のことを行うことができます。

接触インターフェースと非接触インターフェースの両方を含むカードがあります。 機能面では、2つのタイプがあります。

- メモリカード(一定量のデータと、それらへのアクセスを制限するメカニズムが含まれています)

- スマートカード(マイクロプロセッサとカード上のデータを管理する機能を含む)

しかし、支払い技術の分野での暗号技術革新の開発と応用により、支払い手段の変更が可能になりました。 磁気ストリップのトラック1と2の読み取りから、チップセルの読み取りに進みます(ただし、チップの変更、ロイヤリティプログラムやその他のアプリケーションの成長をもたらしたチップ上のセル数の増加については、多くの資料が既に書かれています(1、2、3、 ISO / IEC 7816またはISO / IEC 14443 )、Mastercard Paypass / Visa payWaveテクノロジーに到達し、非接触型支払いが買い手と売り手に頭を向け、支払い自体に数秒(5秒)を費やし始め、取得にもっと時間がかかり始めました財布からのカード。

21世紀の二十年、そして今、あなたはもはや財布から猫を取り出す必要はありません! 新しいラウンド。 電話、ブレスレット、キーホルダーなど、他のデバイスを使用して支払う準備ができています。 ApplePay 、 SamsungPay 、 AndroidPay 、次は誰ですか?

NFCテクノロジーのみを使用する他のメーカーのデバイスとは異なり、Samsung Payは非接触型支払いをサポートする端末でのみ動作しません。 秘密は、NFCに加えて、Samsungが独自の技術であるMST(英語のMagnetic Secure Transmission-Magnetic Safe Transfer)を使用していることです。 Samsung Payと互換性があり、MSTテクノロジーをサポートするSamsungスマートフォンは、銀行カードの磁気ストライプ信号に似た磁場を作成できます。 通常、売り手自身でさえ、これが店舗で可能であることを知りませんが、それは実際に機能します。

これまで以上に信頼性の高いシンプルで直感的なソリューションが必要です。 保護は、ハードレベルとソフトウェアレベルの両方で構築する必要があります。 デバイスと支払いソリューションのプロバイダーの両方。 そして、すぐに私たちはどこにも支払いに行きたくないでしょう。 すべてをオンラインにできますか? それは可能であり、長い間必要です。 まもなく、ワンクリックで。 1つでもうまくいかない場合は、少なくとも3つ:アプリケーションをダウンロードし、カードを追加すれば、すべての支払いの準備が整います。