カットの下には、特にITプロジェクトでテストされた財務手法があります-ロードマップの作成方法、計画期間の操作方法、指標の計算方法、リスクの分析方法。

プロジェクトを開始するかどうかを決定するには、さまざまな質問に答えるいくつかの手順を実行する必要があります。 手順は次のとおりです。まず、プロジェクトと製品のアイデア、それがどのようにお金を生み出すか(そのビジネスモデル)を理解する必要があります。 次のステップは、プロジェクトの「戦略」を決定することです-何を、いつ行うべきか、その後、プロジェクトを評価する時間間隔(異なる期間の評価に対する異なるアプローチ)を決定する必要があります。その後、すべてを計算し、リスクを分析します。 追加/再分割の手順を実行できますが、シーケンス全体はこれです。次の手順では前の手順の情報を使用するためです。 次に、各ステップをより詳細に検討します。

ビジネスケース

プロジェクト、製品、サービス、いくつかの営利システムのアイデアの説明。 説明とデザインは、利益の獲得方法とそれに伴う投資に限定する必要があります。 アイデアはすべて異なり、ユニークなものであるため、ここで具体的なことをアドバイスすることは困難ですが、ケースには、将来発生するプロジェクトのイベントおよび決定に関する情報を含める必要があります。

簡単なケーススタディは次のとおりです。

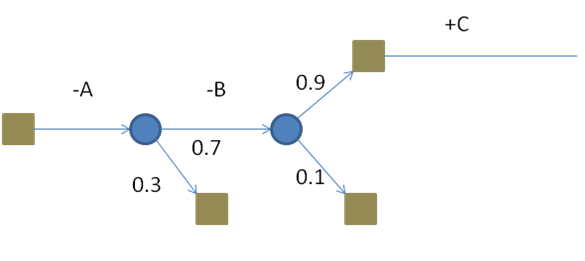

エンドユーザーに役立つ一連の機能を実装するソフトウェアパッケージを開発するプロジェクトを想像してください。 以前に将来の需要をテーマに市場調査を実施する機会があり、この複合体は開発後に認証を受ける必要があると仮定します。 需要の見積もりが不十分な場合(確率0.3)、プロジェクトを中止します。 複合体が0.1の確率で認証に合格しない場合、プロジェクトを中止します。

次のステップは、プロジェクトのロードマップを作成することです。これは、説明から最終的な指標の計算に移行できるイベントと決定のツリーです。

ロードマップ

ロードマップは異なりますが、次の情報が含まれているプロジェクトを評価することが重要です。

- ステージの結果としてどのくらいのお金を受け取る/使うか

- 何らかのイベントの後、プロジェクトのさらなる開発のための特定のシナリオに陥る可能性はどのくらいですか

- イベント発生後にどのような決定を下すことができるか。

最もよく考慮される解決策の主なタイプは、プロジェクトを継続することの拒否です。 この場合、最悪の場合はゼロの収益、最良の場合は累積資産(機器、顧客ベースなど)の清算からの収益にカウントできます。

ロードマップの例は、次のとおりです(この場合)。

プロジェクトのロードマップは、2つのイベント(需要の評価と認証の結果)、および4つの決定ポイント(プロジェクトの開始時、需要の低い評価の場合の実装の拒否、認証に合格しない場合の販売の拒否、および販売の受け入れ)で構成されます成功した認証)。

この場合、Aはこれまでの需要調査のコスト、Bは現在の(投資)開発コスト、Cは現在の純利益(純は収入から費用、つまり利益を引いたもの) 。

今後、このようなプロジェクトのNPVは、このツリーを「葉」から「ルート」に折り畳むことによって取得されます。 NPV = -A + 0.7 *(-B + 0.9 * C)=-A-0.7 * B + 0.63 * C. NPVとは何か、および「現在までにもたらされたお金」とは何か-少し後で説明します。

地平線計画

計画期間の開始点は常に現在です。 将来のプロジェクトを評価する際に過去のコストを考慮することは意味がありません-すべてのシナリオで同じであるため、これは第一に、第二に注意をそらすだけです(追加情報を提供しないでください)。

計画期間の終点については、最終コスト(期間を超えたプロジェクトのコスト)が決定され、次の2つのケースがあります。

- 製品ライフサイクルの終了および累積資産の清算。 この場合の最終価値は、売却された資産の価値です。

- プロジェクトのキャッシュフローが同じであると考えられるポイント(プロジェクトは「キャパシティ」に達し、同じマネーフローを生成します)。 この場合の最終価値は、これらのキャッシュフローの価値をこの時点まで引き下げたものです。

プロジェクトを計算するオプション、つまり仮定を決定した後、実際に計算する必要があります。 この例では、計画期間の操作は次のようになります。

販売およびサポートフェーズ©は投資コストを必要とせず、たとえば5年間続き、期間の終わりに売上が発生します。 資産の清算はありません(機器の販売または蓄積されたデータ/コンポーネント)。 需要調査(A)では1年かかり(期間の初めに費用)、開発への投資(B)では2年かかります(期間の初めに費用)。

指標の計算

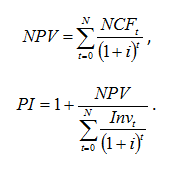

ここからは、これらの指標を計算して、開始に関する決定を下すことについてお話します。 NPV(正味現在価値)とPI(収益性指数)の2つの指標を検討します。 それらは一貫しています。つまり、意思決定に同じ情報を提供しますが、さまざまな場合に使用されます。

これらの式では:NCF-ネットキャッシュフロー-ネットキャッシュフロー、Inv-投資、t-時間、i-割引率。 割引率については長い間話せますが、何の効果もないので、簡単に説明します。これはプロジェクトの資本コスト(%)であり、同じレベルのリスクのある代替投資の収益を下回ってはなりません。 良い方法では、これはWACCである必要があります。これは、借りた資本の場合、それを計算する方法(コスト-ローンの割合)がまだ明確であり、自己資本の場合、資本の所有者の言うことに依存する必要があります。 いずれにせよ、計算の割引率はパラメーターにする必要があります。

したがって、NPVは、将来の支払いが(将来よりも)安くなっていることを考えると、どれだけの純利益を示しています。 投資予算が無制限の場合、NPV> 0の場合、NPV <0-拒否の場合、プロジェクトは受け入れられます。ゼロの場合-いずれかの要因を変更した後、後で修正します。 予算が限られている場合、プロジェクトはPIによってランク付けされる必要があり、プロジェクトへの投資額を切り捨てて、PIが最も高いポートフォリオにプロジェクトを収集し始めます。これにより、NPVポートフォリオが最大になります。

NCFの計算方法について。 NCFは、投資と運用の2つのフローの合計です。 ITプロジェクトの場合、投資とは製品/サービスの開発コストであり、運用とは製品の製造と販売(およびそのサポート)です。

計算の例はファイルにあります 。

リスク分析

ファイルを見ると、そこに竜巻タブがあります。 トルネードダイアグラムは、特定のインジケーター(この場合はNPV)が、販売量や価格などのプロジェクトパラメーターの変化に応じてどのように変化するかを示しています。 パラメーターの選択された最悪値は、プロジェクトを負のNPVのゾーンに導く可能性があります。つまり、このパラメーターの背後に何か悪いものが隠れていることを意味します。

これは、リスク分析(感度分析)の方法の1つにすぎませんが、最も一般的に使用されています。 他のものは、桁違いに複雑であるか、これほど多くの情報を提供しません。

オーバーボードとは

税金は船外に残った。 利益、VAT、USTなど。 それらをどのように考慮するかはプロジェクトによって異なります。プロジェクトの評価が会社内にある場合は、会計士またはエコノミストと相談する必要があります。

インフレの会計は船外に残されました-良い意味で、それは価格と割引率の両方で考慮されなければなりません。 通常、インフレはすでにレートに含まれており、価格は特定の割合でインデックス化するだけでなく、単に将来の価格を設定する必要があります。

結論として

これらのすべてのステップを実行した後、プロジェクトに関するいくつかの情報が得られ、それに基づいて、開始するかどうかについて経済的に健全な決定を下すことができます。 私の意見では、初期データの問題を除いて、これはそれができなかったほど難しいことではありません-売上高の見積もりなど。 コストが変動するという事実に関しては、これはリスクと見なすことができます。 販売に関しては、次のことをアドバイスできます:市場が表示されていない場合は、追加のスクワット(調査)を行った後でも表示するか、ロードマップにシナリオを配置できます(高中低需要、たとえば調査に応じた分布に基づいた確率を取る) 。 それでも、拒否を決定するプロジェクトは、損失を拒否することが不可能なプロジェクトよりも安くはありません(NPVは同等以上です)。

一般に、最終的な指標だけでなく、この段階的なプロセス全体も重要です。これにより、プロジェクトの将来を構築し、一見すると明らかではないかもしれない代替案を作成できます。