取引所で取引する方法を学ぶことにした場合、そのパターンを見つける方法を学ぶ必要があります。 パターンは特定の条件(たとえば、特徴的な価格の動きや何らかのイベント)であり、その後、価格が次にどこに行くかがわかります。

トレーニングコースでは、ブローカーは初心者トレーダーにパターンを見つけて使用するように教えます。 しかし、最終的にはほぼすべての新参者がお金を失います。 以下に、これが起こっている理由を示します。

基本

為替取引業界全体は、価格予測の2つの方法を中心に展開しています。

- テクニカル分析;

- 基礎分析;

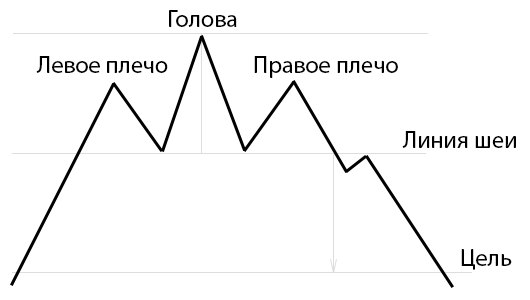

テクニカル分析によると、価格の動きは以前の動きに基づいて予測できるとされています。 たとえば、価格チャートに「頭と肩」の図が描かれている場合、価格が展開する可能性が高くなります。

図1-図「頭と肩」

それとは対照的に、ファンダメンタル分析では、価格変動は外部情報要因(たとえば、財務諸表、過去の出来事など)を分析することで予測できるとされています。

テクニカル分析が機能するかどうかを確認します

価格を予測する方法は数千あります。 これらは、さまざまな動きのパターン(パターン)、インジケーター、オシレーター、ニューラルネットワークなどです。

それらはすべて、1つの共通の機能によって統合されています。以前の値に基づいて、将来の価格変動を予測できます。

仮説を立てる

次に、次の1時間で、3年前の1時間で価格が同じように動くという状況を想像してください。

グラフのこれらの同一セクション内で同じテクニカル分析方法を適用すると、同じ測定値が得られます。

この思考実験により、テクニカル分析の実用的な方法を探す代わりに、チャートの同様の部分を探すことができ、その後、価格が同様に振る舞うことがわかります。 さらに、そのようなサイトを「モデル」と呼びます。

モデルを検索することの明白な利点は、テクニカル分析の実用的な方法を見つける時間を節約できることです。 そのような方法は数千あり、ブローカー、ディーラー、および株式取引のさまざまな「教育者」は毎日、さらにいくつかの新しい方法を考え出します。 問題は、あなたが働くために提供されているすべての取引方法をテストするのに十分な寿命がないということです(ところで、これは計算です)。

実験してみましょう

モデルを検索するために、過去数年にわたって関心のある資産の詳細なチャートを分析し、パターンを識別するプログラムを作成します。

1.データの準備

興味のあるツールのチャートをダウンロードします。 この例では、過去10年間のEUR / USD通貨ペアの1分あたりの見積もりを使用しました。

データを前処理します。1分ごとの終値のみをアンロードすることからスパルシムし、スケジュールを週ごとのセクションに分割し、取引所の非稼働時間による急激な価格の急上昇を排除します。

次に、このチャートを5年の半分に分けます。 前半では、動作するモデルを探し、後半では、見つかったモデルが実際にどの程度うまく機能するかを確認します。

2.モデルを検索する

最初の5年間で、次のことを行います。

- グラフのすべての値を反復処理します。

- 各値について、前のN個の値(Nは10から1000に連続的に変更されます)と後続のM(この実験ではM = 0.3 * Nの任意の値を使用できます)を思い出してください。

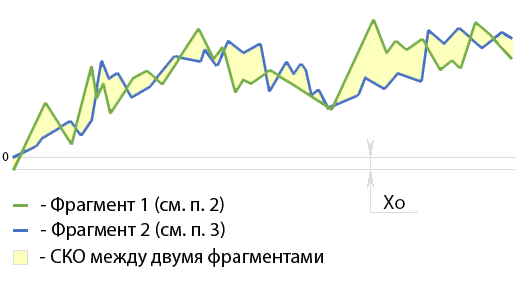

- (段落2)で得られた各プロットセクション(長さN)は、この5年間のスケジュールの他のすべてのセクション(長さN)に匹敵し、その延長(長さM)は対応するセクションの延長に匹敵します。

p。3の注:グラフのセクションのペアを比較するために、最小二乗法を使用して、2次偏差(以降-RMS)を最小化しました。 低いほど、グラフの2つのフラグメントが類似しています。

図2-長さNのグラフの2つのセクションを比較する図

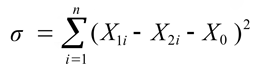

RMSは次の式で計算されます。

ここで:

- X1iは、時間iでのグラフの最初のプロットの値です。

- X2iは、時間iでのグラフの2番目のプロットの値です。

- X0-垂直軸に沿った基準点のシフト(同じ式から計算);

- 私は時間です。

- nは、グラフの比較されたセクションの長さです。

このような列挙の結果(p。3を参照)、グラフの各セクションとその継続について多数の比較結果が得られます(p。2を参照)。 さらに、これらのセクションを潜在モデルと呼びます。

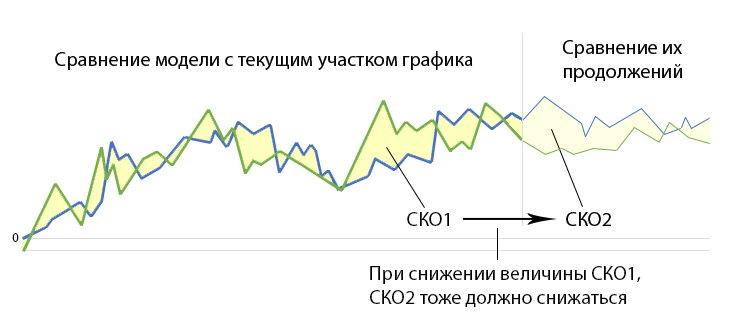

潜在的なモデルが機能しているかどうかを理解するには、列挙ごとに(セクション3を参照)、次の間に関係があるかどうかを判断する必要があります。

- 潜在的なモデルと比較されるプロットの間の標準偏差の大きさ(以下-標準偏差1)。

- 潜在的なモデルの継続と比較対象のプロットの継続との間の標準偏差(以下、標準偏差2)。

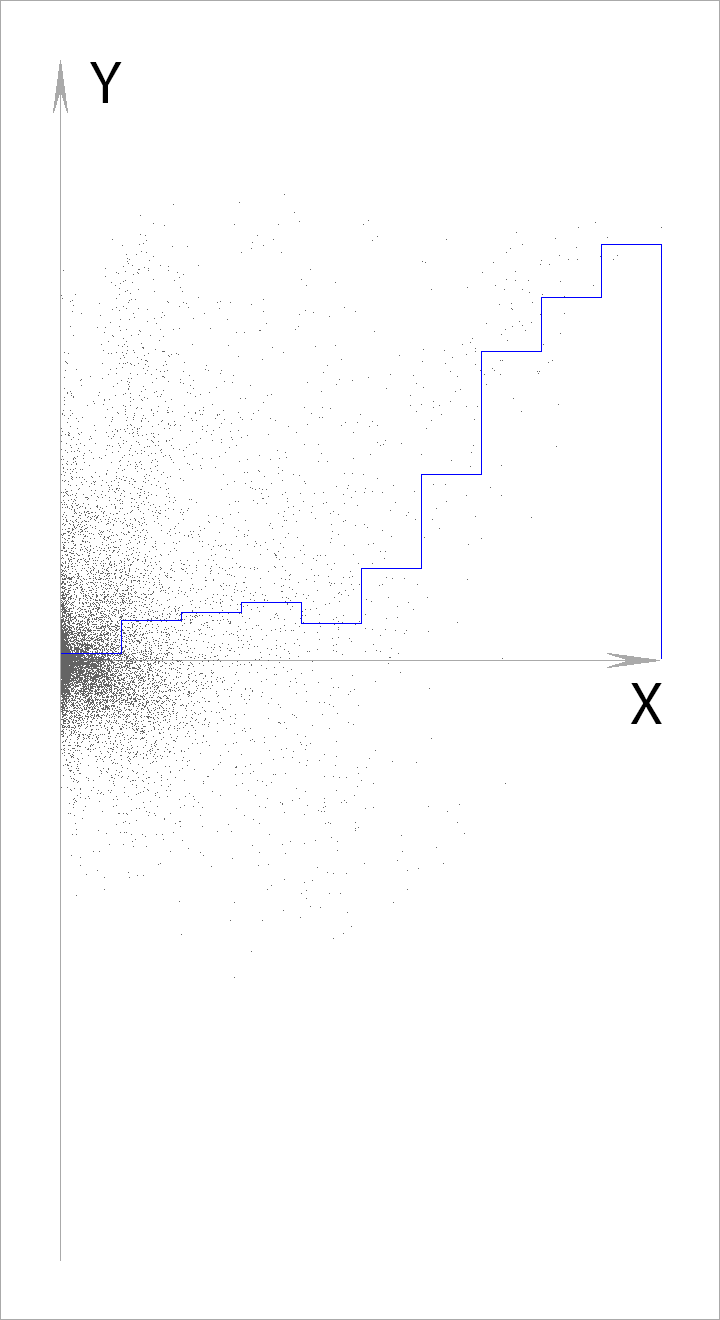

図3-RMS1とRMS2間の依存関係の検索の図

すなわち:

- RMS1の減少によりRMS2も減少する場合、潜在的なモデルは機能しており、取引で使用できます。

- RMS1の減少によりRMS2がランダムに変化する場合、潜在的なモデルは動作しないことが判明しました。

RMS1が減少してもRMS2が減少しないモデルを潜在モデルのリストから除外します。

したがって、市場での価格の動きを予測できる多数のモデルが用意されています。

3.実データのモデルを確認する

ここで、見つかった各モデルについて、最初の5年間のセクション(モデルを探すためにシステムをトレーニングしました)および2番目の5年間のセクション(このデータに触れない限り、モデルをチェックすることで、収益の可能性を確実に評価します)。

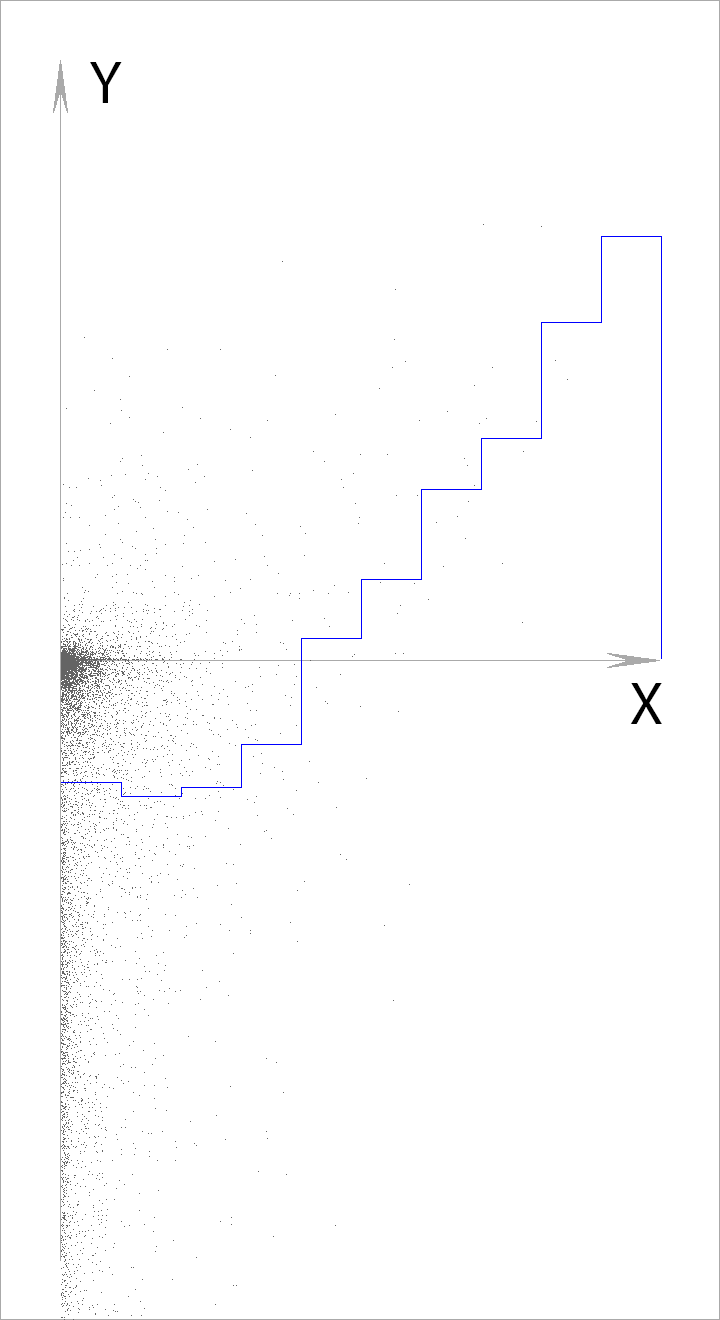

得られた値を座標平面に適用します。ここで、

- X軸に沿って、検出したモデルがチャートの最初の5年間に受け取る利益に注目します。

- Y軸に沿って、私たちが見つけたモデルが実際に受け取る利益(2番目の5年間)に注意します。

データを肉眼で読みやすくするために、以下のチャートをご覧ください。

- 計算されたポイントの総数の0.1%のみが表示されます。

- これらのモデルの結果のみが導出され、最初の5年間で利益を上げる取引が行われました。

- 水平軸は10個の等しいセクションに分割され、それぞれのセクションで平均値が計算されます(青い線でマークされています)

図4-モデルの実際の収益性(Y)のトレーニングに使用される領域(X)の収益性への依存性のグラフ

ご覧のとおり、見つかったモデルがチャートのテストプロットで機能するほど、戦闘状態で機能するようになります。

取引所には機能するモデルがあることがわかりました。

4.貿易の収益性を予測する

モデルでどれだけのお金を稼ぐことができるかを検討する前に、スプレッドやブローカーの手数料を計算に追加する必要があります。

私の計算によると、EUR / USDペアで取引する場合、1回の取引につき平均2ポイント(通貨ペアの現在価値の約0.015%)を支払うことになります。

まず、モデルの検索とチェックのアルゴリズムに1ポイントの手数料を追加してみましょう。 グラフを取得します。

図5-モデルの実際の収益性(Y)のトレーニングに使用される領域(X)の収益性に対する依存性のグラフ、手数料を考慮して、1ポイントのサイズ

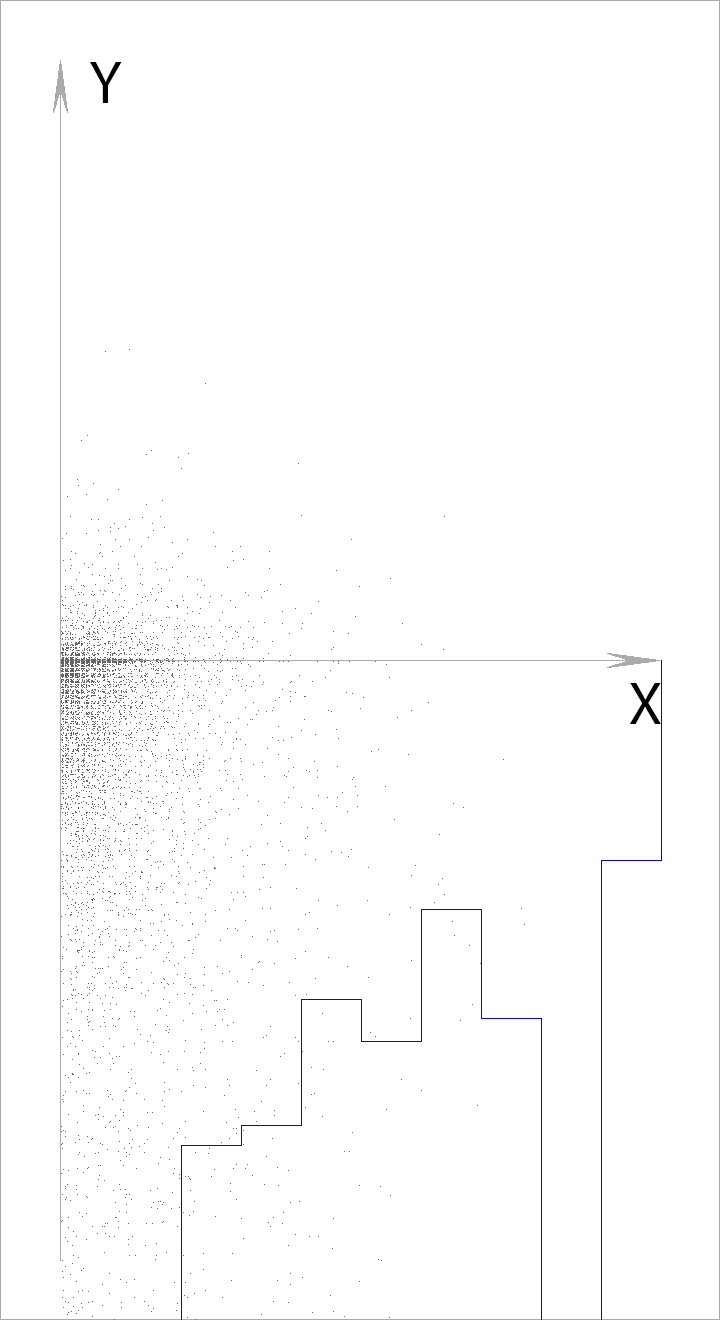

コミッションのサイズを2ポイントに増やします

図6-モデルの実際の収益性(Y)のトレーニングに使用される領域(X)の収益性に対する依存性のグラフ、手数料を考慮して、2ポイントのサイズ

スプレッドのサイズと金額のコミッションが1ポイントを超える場合、EUR / USD通貨ペアのモデルで取引すると損失が発生することがわかります。

結論

この実験では、チャートの同様のセクションを見つけ、通過後に価格がどの方向に動くかを確認しました。

これらのセクションでは、価格が同じ方向に移動した後、パターン(モデル)を検討し、正しいことが判明しました(図4を参照)。

しかし、実際の状況で同じモデルを使用すると、スプレッドとブローカーの手数料のサイズを超える利益を得ることができませんでした。

これに基づいて、次の結論を導き出すことができます。

- 交換にはパターンがあり、テクニカル分析を使用して見つけることができます。

- これらのパターンのほとんどでは、スプレッドおよびブローカーの手数料のサイズを超える金額を獲得することはできません。

- 最初の2つのポイントから、お金を稼ぐ手段として取引所で取引を宣伝しているほとんどのブローカーとディーラーは人を欺いているということになります。 彼らは私たちの感情に訴え、より良い生活を約束しますが、実際にはお金を失うことを教えます。 これは私の個人的な意見です。

この記事が気に入ったら、さらにいくつかの実験の結果を投稿できます。